A8 9787113267438 9787113267438 9787509219751

(本套裝包含以下書籍點擊書名購買單冊)

建筑企業財稅處理與合同涉稅管理

定價:79.00元

出版社: 中國鐵道出版社有限公司

ISBN:9787113267438

開本:16開

出版時間:2020-08-01

本書內容主要分為兩部分,一部分以建筑企業的會計核算為主體,建筑業的增值稅管理和共性疑難財稅問題解析為兩翼,并結合筆者的實際經驗提出了看法和解決對策;二部分以建筑企業合同涉稅管理為主線,以各類合同涉及的不同問題為軸線,總結了建筑企業涉及的各類經濟合同涉稅問題,充分結合實務中已經出現的卻一再被忽視的涉稅風險,以及有可能出現的涉稅問題,提出涉稅條款的簽訂技巧和涉稅管理措施。

1章 建筑企業財稅管理概述

1.1建筑行業的現狀及建筑企業的組織框架/

1.1.1建筑行業的現狀/

2010—2018年建筑業總產值增長率與資本報酬率/

2019年建筑業產值完成情況/

1.1.2建筑企業的組織架構/

一種:公司總部—項目部模式/

二種:母公司—子公司—項目部模式/

三種:總公司—分公司—項目部模式/

種:總公司—項目指揮部、子公司—工程項目部模式/

五種:總公司—總承包部(內部承包單位)—項目部模式/

1.2工程承包業務/

1.2.1總承包與分包管理/

《中華人民共和國建筑法》是怎么規定的/

企業資質分類與等級/

部分試點地區取消勞務分包資質/

專業工程違法分包的界定/

1.2.2聯合體承包工程/

聯合體承包工程的基本要求/

聯合體承包工程的會計處理/

1.3建筑企業總分機構的稅務管理/

1.3.1“公司總部—項目部”和“總公司—總承包部—項目部”模式下的

稅務管理/

增值稅管理/

企業所得稅管理/

1.3.2“總公司—分公司—項目部”模式下的稅務管理/

增值稅管理/

企業所得稅管理/

1.3.3“母公司—子公司—項目部”模式下的稅務管理/

1.4建筑企業納稅信用評級管理/

1.4.1納稅信用的等級/

1.4.2納稅信用等級的評定標準/

1.4.3什么情況下有可能被直接判為D級/

建筑企業被評為D級的負面影響/

被評為D級以后如何處置/

1.5建筑企業合同管理/

1.5.1合同的基本含義與建筑企業的合同分類/

1.5.2建設工程施工合同示范文本/

1.5.3建筑企業應當注意的合同涉稅問題/

2章建筑企業成本費用的核算

2.1建筑企業會計科目設置及重點解析/

2.1.1建筑企業設置會計科目參考/

2.1.2建筑企業重點會計科目解析/

資產類重點科目解析/

負債類重點科目解析/

共同類重點科目解析/

成本類重點科目解析/

損益類重點科目解析/

所有者權益類重點科目解析/

2.2建筑企業工程成本費用核算/

2.2.1直接費用的歸集與會計核算/

人工費的歸集與會計核算/

材料費的歸集與會計核算/

機械使用費的歸集與會計核算/

分包費的歸集與會計核算/

其他直接費用的歸集與會計核算/

2.2.2間接費用的歸集與分配/

間接費用的歸集/

間接費用的分配方法/

2.3建筑企業日常經濟業務會計核算/

2.3.1工程項目前期財務工作/

支付投標保證金/

支付農民工保證金/

交納農民工意外傷害險/

“安措費”銀行賬戶的開立及支取/

繳納建設工程施工承包合同印花稅/

辦理跨區域涉稅事項報驗管理/

2.3.2工程項目常規經濟業務的會計核算案例/

2.4總公司、分公司的會計核算/

2.4.1總公司的會計核算/

總公司在設立階段收到投資款的會計處理/

總公司發生管理費用的會計核算/

總公司購買固定資產的財稅處理/

總公司取得無形資產的財稅處理/

總公司與分公司、子公司之間人員委派產生的涉稅問題/

總公司的收入、成本核算/

總公司與分公司的企業所得稅/

2.4.2分公司的會計核算/

分公司工程項目及管理部門的費用支出核算/

分公司購買固定資產及計提折舊費用/

分公司購買無形資產及無形資產攤銷/

總公司資金統借統還業務的稅務與會計處理/

分公司薪酬、社保及福利費用的會計處理/

分公司確認合同收入、合同成本及增值稅處理/

分公司向總公司上繳利潤/

2.4.3總公司與分公司之間的內部往來會計核算/

資金往來會計核算/

調撥材料、設備的會計核算/

損益的核算/

3章建筑企業收入與成本的確認

3.1建筑企業收入分類與產品特點/

3.1.1建筑企業的收入分類/

3.1.2建筑企業的產品特點/

3.2《建造合同準則》的運用/

3.2.1建造合同收入與成本/

建造合同的形式/

建造合同收入與合同成本的確認原則/

建造合同收入的確認與計量/

合同成本的歸集/

3.2.2《建造合同準則》的會計處理/

《建造合同準則》的基本會計分錄/

合同預計損失轉回、轉銷的處理/

工程項目會計核算案例/

建造合同預計損失的會計核算與案例/

建造合同結果不能可靠估計的會計核算/

3.3《新收入準則》的運用/

3.3.1合同收入的確認條件/

如何判斷客戶取得商品控制權的時點/

交易價格及收入的確認/

3.3.2合同成本的確認條件/

合同履約成本/

合同取得成本/

攤銷與減值/

3.3.3合同履約進度的測算/

采用產出法確定的履約進度/

采用投入法確定的履約進度核算案例/

建筑企業《新收入準則》會計核算案例/

合同資產與應收賬款的會計核算/

合同資產與合同負債的會計核算與列報/

3.4《小企業會計準則》的運用/

3.4.1小企業劃型標準與會計科目設置/

建筑企業選擇執行《小企業會計準則》的標準/

小企業會計科目的設置/

3.4.2《小企業會計準則》中的收入和費用/

建筑業小企業的收入/

建筑業小企業的費用/

3.4.3小企業如何確認合同收入與合同費用/

合同費用的確認/

合同收入的確認與合同費用的結轉/

3.4.4小企業“應交稅費”的會計核算/

應交增值稅的會計核算/

應交所得稅的會計核算/

其他應交稅費的會計核算/

3.5建筑企業 “合同收入”與“銷售額”的暫時性差異/

3.5.1企業所得稅納稅義務發生時增值稅納稅義務未必發生/

3.5.2增值稅納稅義務發生時企業所得稅納稅義務未必發生/

4章建筑企業的增值稅管理與核算

4.1建筑企業增值稅概述/

4.1.1納稅義務人/

4.1.2稅目與經營范圍/

4.1.3稅率和征收率/

4.1.4計稅方法/

一般計稅方法/

簡易計稅方法/

4.1.5納稅義務發生時間/

4.1.6納稅期限/

4.2建筑企業銷項發票的管理/

4.2.1銷售稅額與價外費用的認定/

4.2.2開具銷項發票的內部控制/

開具銷項發票的審批控制/

銷項發票的流轉管理/

4.2.3紅字發票的管理/

建筑業的經營范圍與經營范圍開具發票/

4.3建筑企業的進項發票管理/

4.3.1進項發票的分類/

4.3.2進項稅額抵扣管理/

支付直接費用取得的進項發票/

支付間接費用、管理費用取得的進項發票/

4.3.3不得抵扣進項稅額的情形/

不允許抵扣的進項稅額的項目/

需要做進項稅額轉出的情形/

4.4建筑企業發票合規性的管理/

4.4.1發票基礎信息審核/

發票種類審核/

發票基礎涉稅風險審核/

特定業務的發票備注欄審核/

進項發票“流”一致的審核/

發票丟失處理/

4.4.2發票取得的時限/

匯算清繳前取得發票/

匯算清繳期結束后取得發票/

4.5建筑企業預繳增值稅管理/

4.5.1預繳稅款的計算/

4.5.2異地提供建筑服務預繳會計核算/

4.5.3工程預收賬款的預繳核算與開具發票/

4.5.4預繳增值稅所需的材料及預繳臺賬/

4.6建筑企業增值稅會計的核算/

4.6.1建筑企業增值稅部分會計科目解析/

部分建筑業常用的“應交稅費”二級科目/

4.6.2總公司與內部承包單位的增值稅管理與會計核算/

“總公司—總承包部—項目部”模式下的增值稅管理/

“總公司—總承包部—項目部”模式下的增值稅會計核算/

4.6.3“公司總部—項目部”模式的增值稅管理與會計核算/

“公司總部—項目部”模式下的增值稅會計核算/

“公司總部—項目部”模式下的增值稅納稅申報/

4.6.4小微企業增值稅免稅政策與會計核算/

4.7建筑企業的物資、設備采購比價管理/

4.7.1投標報價不含稅價一致時,應該如何選擇供應商/

4.7.2投標報價不含稅價不一致時,是否存在報價“臨界點”/

4.7.3采購比價核心/

4.8城市維護建設稅及教育附加費/

4.8.1城市維護建設稅、教育費附加繳納基數/

4.8.2建筑企業簡易計稅項目附加稅費差額扣除/

4.8.3小規模納稅人附加稅費減征優惠/

5章建筑企業常見財稅疑難問題解析

5.1建筑企業人工費涉稅及社保問題/

5.1.1用工管理模式及財稅處理/

建筑企業內部勞務隊的會計處理/

建筑企業將勞務分包給個人的涉稅處理/

建筑勞務分包、勞務派遣服務、人力資源外包服務的會計處理/

5.1.2建筑企業新用工模式的萌芽/

鼓勵班組長成立以作業為主的專業公司或注冊個體工商戶/

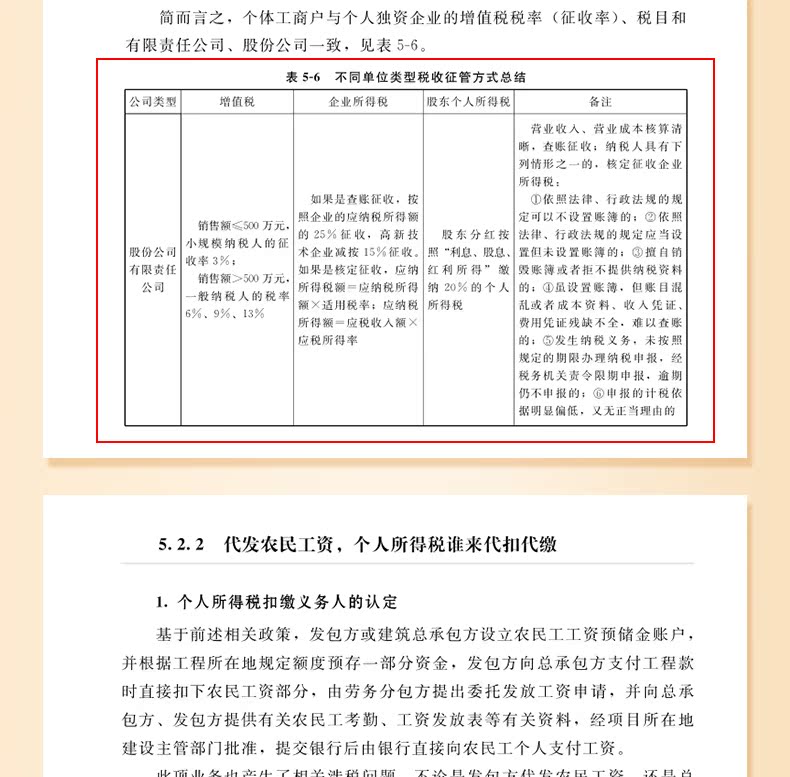

個體工商戶、個人獨資企業的涉稅管理/

5.2發包方、總包方代發農民工工資的個人所得稅扣繳問題/

5.2.1明確責任主體,逐步推行農民工工資專用賬戶制度/

5.2.2代發農民工資,個人所得稅誰來代扣代繳/

5.2.3總承包方代發農民工工資的會計處理/

5.2.4保障農民工工資支付條例/

5.3異地施工個人所得稅繳納問題/

5.3.1異地施工項目個人所得稅應該如何繳納/

5.3.2異地施工項目被核定征收個人所得稅的主要原因/

5.4甲供材與甲控材的會計核算與涉稅風險/

5.4.1甲供材的財稅處理與風險控制/

5.4.2甲控材的財稅處理與風險控制/

5.4.3特定甲供的注意事項/

5.5轉售電力的會計核算與涉稅風險/

5.5.1建設方向承建方轉售電力的會計處理/

5.5.2總包方向分包方轉售電力的會計處理/

5.5.3建設方向承建方轉售電力應該如何解決/

轉售電力的解決方案/

可否使用原始憑證分割單/

5.6安全生產費用的會計核算與稅前扣除/

5.6.1企業所得稅前扣除標準/

5.6.2安全生產費用的會計核算/

5.7建筑企業的苗木抵扣實務/

5.7.1建筑企業取得苗木發票如何抵扣進項稅額/

苗木進項稅額的抵扣政策/

園林綠化企業取得哪些苗木發票可以抵扣,如何抵扣/

5.7.2購進苗木抵扣進項稅額的憑證/

5.7.3購進苗木的采購比價與會計處理案例/

5.7.4如何辨別所購苗木是否為農業生產者自產/

5.8EPC合同的涉稅風險與會計核算/

5.8.1EPC工程總承包方式/

5.8.2EPC工程總承包的稅收政策/

5.8.3EPC工程應該如何進行會計核算/

5.9BOT與BT項目的會計核算/

5.9.1BOT項目的會計核算與增值稅管理/

BOT項目的賬務處理/

BOT業務項目公司的會計核算案例/

5.9.2BT項目的會計核算與增值稅管理/

BT項目的會計處理/

BT業務項目公司的會計核算案例/

5.10建筑企業是否需要繳納資源稅/

5.10.1建筑企業不是資源稅的納稅人/

5.10.2資源稅立法,征管邁上新臺階/

5.10.3資源稅的計稅依據/

5.10.4建筑企業購買自然人銷售砂石料如何取得發票/

5.11私車公用支出稅前扣除/

5.11.1私車公用的支出有哪些/

5.11.2私車公用,需要注意幾個問題/

“私車公用”支出在企業所得稅前扣除/

“私車公用”支出的進項稅額抵扣/

個人取得“私車公用”收入應當繳納個人所得稅/

5.11.3“私車公用”支出能否在企業所得稅前扣除存在爭議/

認同“私車公用”的合理支出可以在企業所得稅前扣除的地區/

不認同“私車公用”支出可以在企業所得稅前扣除的地區/

5.12建筑企業應注意的“不征稅收入”的問題/

5.12.1不征稅收入的涉稅風險解析/

5.12.2建筑企業收到“財政獎勵”是否屬于“不征稅收入”/

6章建筑企業的合同涉稅管理

6.1建筑企業的涉稅合同/

6.1.1建筑業涉及的經濟合同/

6.1.2需要繳納印花稅的經濟合同及其他憑證/

6.1.3無須繳納印花稅的經濟合同及其他憑證/

6.2“通用涉稅條款”與“專用涉稅條款”/

6.2.1合同中的“通用涉稅條款”/

6.2.2合同中的“專用涉稅條款”/

6.3材料采購合同的涉稅管理/

6.3.1購銷合同中常見的涉稅風險/

6.3.2購銷合同應該簽訂哪些涉稅條款/

6.4機械設備租賃合同的涉稅管理/

6.4.1機械設備租賃合同的三大涉稅風險/

6.4.2機械設備租賃合同的風險防范條款/

6.4.3機械設備“濕租”的涉稅問題/

6.5施工總承包合同的涉稅風險解析/

6.5.1合同工期條款的涉稅風險/

合同工期對計稅方式的影響/

合同工期潛在的經營風險/

6.5.2合同金額未價稅分離的涉稅風險/

6.5.3合同承包范圍對計稅方式的影響/

6.5.4甲供材條款的涉稅風險/

6.5.5工程水電費相關約定的涉稅風險/

6.6合同收付款條款與資金管理/

6.6.1建筑企業資金管理要點/

制訂全面的資金預算的重要性/

資金支付審批流程設計/

必須設立嚴格的現金管理制度/

6.6.2合同收款、付款條款對資金管理的影響/

合同收款與合同付款條款的有機統一對資金管理的重要性/

利用應收賬款與應付賬款“雙向保理”,緩解資金壓力/

6.7建筑企業稅率變化的應對措施/

6.7.1如何修訂合同涉稅條款/

6.7.2建筑企業如何調整分包商、供應商的含稅合同金額/

6.7.3建筑企業如何應對發包方的調稅要求/

參考文獻/

書名:建筑施工企業稅務與會計 版

定價:78.00元

作者:李志遠;全晶晶

出版社:中國市場出版社

ISBN:9787509219751

開本:16開

出版日期:2020年8月

■應用新企業會計準則和財務報表格式

■詳解建筑施工企業全新稅收法規

■提示建筑施工企業風險管控策略

■精析施工生產一線財稅疑難問題

目 錄

章 公司的設立與組織形式選擇

節 建筑施工企業設立的特殊要求

一、建筑施工資質的要求

二、安全生產許可制度

三、跨區域涉稅事項管理

二節 子公司與分公司的設置籌劃

一、分公司與子公司的一般區別

二、分公司與子公司稅收政策差異

三、小微企業稅收優惠政策

三節 建筑施工企業的財稅管理特征

一、建筑施工企業會計科目的設置

二、主要稅種及申報期限

三、政府性基金及工會經費

、會計和稅法對票據的不同要求

二章 企業資金的籌措與投資理財

節 權益資金的籌措與涉稅管理

一、權益資金及所有者權益

二、股權轉讓

三、企業的合并與分立

二節 債務資金的籌措與涉稅管理

一、對外借款

二、發行債券

三、融資租賃

、債務重組

三節 企業投資理財的稅務與會計

一、理財產品的涉稅問題

二、理財產品的會計核算

三章 企業用工與勞務外包

節 企業用工的基本規定

一、勞動合同用工

二、勞務派遣用工

三、不同用工方式的比較

二節 企業用工的核算與涉稅管理

一、職工薪酬準則的基本規定

二、職工薪酬核算與相關規定的協調

三、勞務派遣用工的會計核算與涉稅政策

、個人所得稅的代扣代繳

三節 勞務外包的核算與涉稅管理

一、勞務外包的增值稅政策

二、勞務外包的個人所得稅政策

三、建筑勞務公司的轉型及財稅管理

章 物資采購與資產管理

節 采購業務的涉稅管理

一、進項稅額抵扣的票據要求

二、采購業務付款要求

三、采購業務涉及的其他稅費

二節 采購業務的會計核算

一、一般采購業務的會計處理

二、待認證進項稅額的會計處理

三、暫估入賬的采購業務的會計處理

、進項稅額轉出的會計處理

五、待抵扣進項稅額的會計處理

六、代扣代繳增值稅業務的會計處理

三節 存量資產涉稅管理及核算

一、增值稅稅制下的采購決策

二、材料物資的涉稅管理與核算

三、固定資產的涉稅管理與核算

、持有資產中涉及的其他稅費

五章 工程施工成本的核算與管理

節 工程施工成本核算與管理的特征

一、工程施工成本管理概述

二、工程施工成本核算的特殊性

二節 工程施工成本的核算與稅務

一、工程施工成本的核算組織與程序

二、工程施工成本的基本核算

三、輔助生產的核算與稅務

、機械作業的核算與稅務

六章 工程結算、收入與費用

節 工程承包合同收入與費用的核算

一、工程承包合同概述

二、工程承包合同收入的確認

三、工程承包合同收入的計量

、工程承包合同收入與費用的核算

五、與合同成本有關的資產減值準備的核算

六、增值稅納稅義務與工程結算

二節 工程項目分包的稅務與會計

一、工程項目分包及涉稅分析

二、分包業務的賬務處理

三節 其他收支項目的稅務與會計

一、其他業務收支的稅務與會計

二、視同銷售業務的稅務與會計

三、營業外收支的稅務與會計

、其他收益的稅務與會計

五、資產處置損益的稅務與會計

節 內部往來的稅務與會計

一、企業內部交易的稅務處理規定

二、內部往來的基本會計核算

三、內部往來款項的結算方式

五節 生產銷售環節其他稅費的繳納與核算

一、資源稅

二、土地增值稅

三、印花稅

、城市維護建設稅

五、教育費附加

六、環境保護稅

七、代扣代繳的個人所得稅

七章 所得稅及所得稅會計

節 建筑施工企業常見所得稅業務處理

一、跨地區經營匯總納稅企業所得稅的規定

二、建筑施工所得稅收入的確定

三、成本、費用及損失稅前扣除的規定

、企業所得稅稅前扣除憑證的規定

五、建筑施工企業涉及的主要所得稅優惠政策

二節 企業所得稅的會計核算

一、所得稅會計概述

二、資產、負債的計稅基礎

三、暫時性差異

、遞延所得稅資產及遞延所得稅負債的確認

五、所得稅費用的確認和計量

八章 增值稅的繳納與會計核算

節 建筑施工企業常用增值稅政策

一、簡易計稅政策的選擇

二、異地提供建筑服務

三、增值稅的預繳與申報

、差額納稅政策

五、留抵稅政策

六、資質共享業務的處理

七、在境外提供建筑服務

二節 增值稅業務的會計核算

一、增值稅科目設置與一般應用

二、增值稅相關業務的會計核算

三、差額征稅業務的會計核算

、復工復業增值稅減免及會計核算

參考文獻

附 錄

附錄1 不同制度/準則下建筑施工企業收入與費用核算對比

附錄2 常見財稅熱點問題解答